从 4 月 30 日至今,香港 6 支虚拟资产现货 ETF 已上市交易半月,市场表现究竟如何?备受关注的实物申赎与先于美国推出的以太币现货 ETF 是否为香港市场带来新的增量?后市还有哪些值得期待的故事?带着这些问题,欧科云链研究院基于数据回顾了半个月以来香港虚拟资产 ETF 市场的发展。

1、香港虚拟资产 ETF 半月以来的市场表现

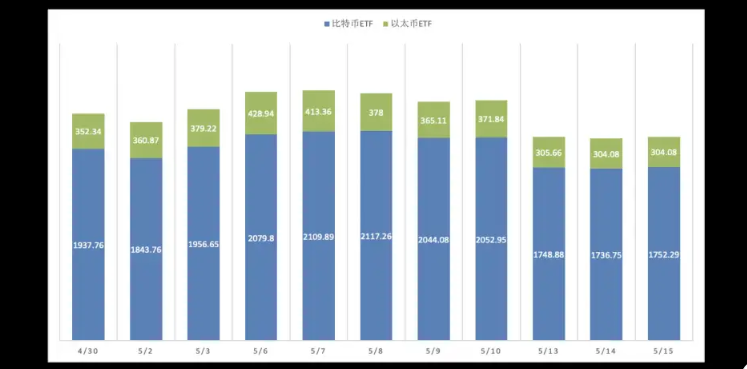

香港 3 支比特币现货 ETF 在 4 月 30 日的首日发行规模达到 2.48 亿美元,远超美国比特币现货 ETF 在 1 月 10 日约 1.25 亿美元的首发规模(剔除 Grayscale)。但随后的市场表现却没有预期乐观:据欧科云链研究院不完全统计,截至 2024 年 5 月 15 日,6 支香港虚拟资产现货 ETF 的总资管规模超 20 亿港元(约 2.64 亿美元),其中华夏比特币资管规模达到 8.16 亿港元,接近总量的 40%,其他现货 ETF 当前规模则均不足 5 亿港元。尽管与美国比特币现货 ETF 规模(约 514 亿美元)相比相形见绌 ,但考虑到香港(500 亿美元)与美国(8.5 万亿美元)的 ETF 市场规模对比,2.64 亿美元的虚拟资产现货 ETF 对香港本地金融市场的影响同样巨大。

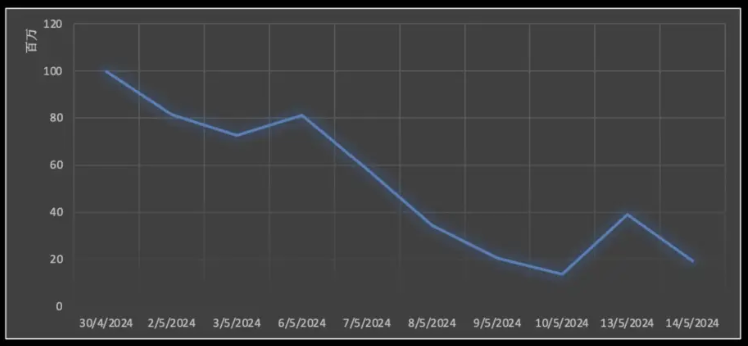

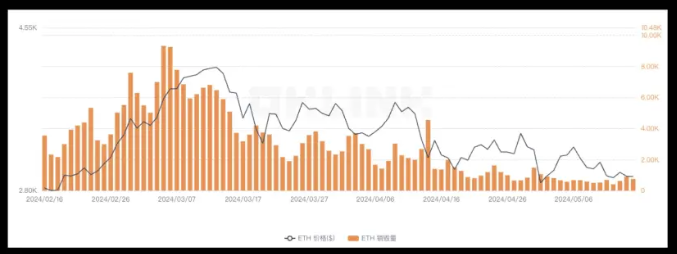

从交易情况看,香港虚拟资产现货 ETF 上市半月以来总交易额超 5.2 亿港元,但单日交易额近日呈现波动下降态势,已连续多个交易日低于 4000 万港元(截至 5 月 14 日)。

不过,交易额并不能显示现货 ETF 对加密市场的直接影响,只有真正流入市场的资金才能影响市场走势。只是香港 ETF 产品的资金流入情况也不乐观:3 支比特币现货 ETF 连续 4 日出现净流出,以太币现货 ETF 也是连续多日净流出。事实上,全球市场对虚拟资产现货 ETF 的整体需求如今似乎正在减弱。减半以来,美国比特币 ETF 也普遍出现资金外流:过去 1 个月,美国比特币 ETF 有 14 个交易日出现净流出,共计流出 7.83 亿美元。

2、以太币 ETF 为什么没能带来“惊喜”?

与美国相比,香港比特币现货 ETF 的主要优势在于支持实物申赎。虽然各家尚未披露实物申购和现金申购的具体份额,但据此前透露的消息,实物申购的 ETF 份额在首次发行规模占比中可能超过 50%,但随后似乎并未给香港现货 ETF 市场带来持续增量。

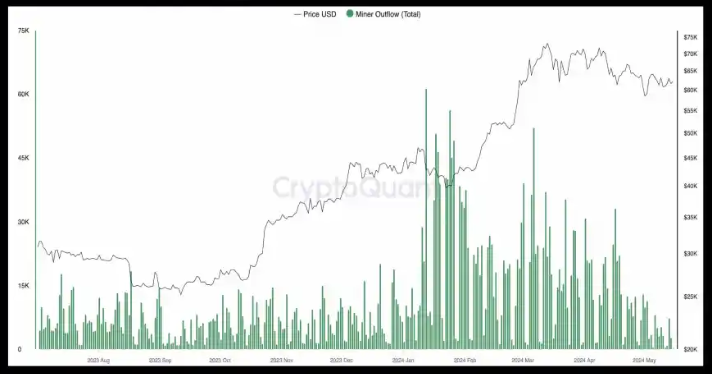

实物申赎理论上对原生加密投资者更有吸引力,比特币矿工是预期中会对香港比特币现货 ETF 感兴趣的主要群体。但从链上数据看,矿工在当前行情下似乎更倾向“继续观望”,而非将比特币通过实物申购投入 ETF 市场。从矿工钱包余额看,矿工出货量已降至半年以来的最低点。加上香港在费率方面并没有优势,期待矿工群体短期内改变想法而为香港 ETF 市场注入增量的可能性并不大。

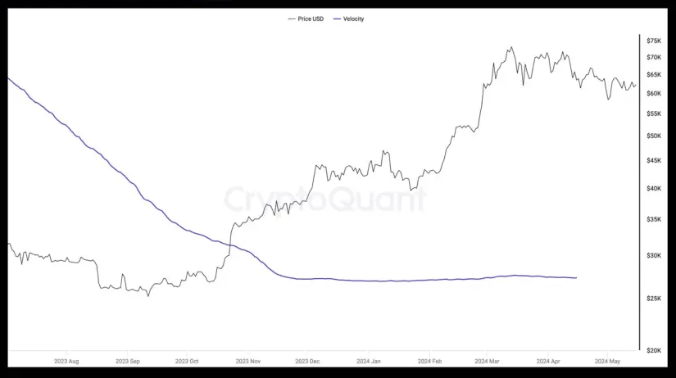

另外,观察近期比特币市场的整体链上数据变化,我们发现比特币交易量与市场流动性正在下降。这一方面是受到美国宏观预期的影响,导致以华尔街为首的投资精英们现阶段不愿轻易释放手里的流动性,另一方面则是由于比特币生态近期表现疲软,导致在目前价格区间内,比特币持仓者并没有足够热情参与交易,对 ETF 产品的需求也有所降低。

(说明:Velocity 是衡量单位在网络中流通速度的指标,该值越高表明比特币链上流转速度越快,交易活跃度越高。)

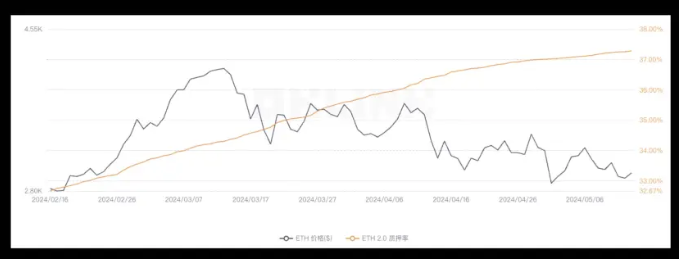

备受期待的以太币现货 ETF 短期内也没有带来惊喜。在当前香港虚拟资产现货 ETF 市场中,以太币现货 ETF 份额仅占 15.11%,资管规模约为 3.27 亿港元 — — 这与首发规模相比反而有所降低。这一方面是由于以太坊近期表现疲软,之前坎昆升级并未带来 Layer2 项目集体爆发,尽管 Gas 费一度降至历史低点,但仍未改善链上活动的活跃情况;相反由于坎昆升级对交易费用结构的调整,使以太坊已连续 1 个多月处于通胀状态,某种程度上反而影响了对以太币的市场预期。

另一方面,香港以太币现货 ETF 现阶段不支持质押可能是影响其吸引更多投资者的因素之一。我们认为,支持质押与否可能是决定以太币现货 ETF 产品规模的关键。目前以太币质押的收益率约为 3.7%,无论是从叙事角度还是从经济角度来看,由质押带来的额外收益很可能是吸引投资者,特别是传统金融投资者的重要因素,也是区分比特币和以太币的主要特征。现有的以太币持有者可能会因为 ETF 无法质押而不愿参与其中,因为申购 E TF 就意味着它们要放弃质押收益;新投资者除非特别看好以太坊生态,否则在比特币 ETF 和以太币 ETF 的选择中也将更倾向于前者。

3、香港虚拟资产 ETF 后市还应有哪些期待?

由于业界普遍认为美国 SEC 应当不会于本月批准以太币现货 ETF 申请,这意味着香港目前的以太币 ETF 产品在未来一段时间内依将拥有先发优势。如果以太坊生态扭转颓势,我们相信香港仍有机会吸引更多对以太坊感兴趣的增量资金流入 ETF 市场。

除此之外,香港虚拟资产现货 ETF 后市还有更多值得期待的地方:

首先,考虑到香港已批准基于 PoS 机制的以太币的现货 ETF 申请,未来接纳更多主流公链代币,如同样支持 PoS 机制的 Solana 等,通过发行 ETF 的方式进入主流金融市场从目前来看是有可能的,而这将极大增加香港对各类 Web3 项目的吸引力,也将提升香港虚拟资产 ETF 的未来想象力;

此外,虚拟资产现货 ETF 本质上类似于代币证劵化,即通过一系列合规流程使相对小众的虚拟资产变成更被主流市场接受的证券资产。而比特币等虚拟资产完成“身份转换”后,金融机构就可以借助 ETF 产品推出杠杆、借贷、资管等更多衍生产品,实现此前难以直接使用比特币实物资产完成落地的金融创新,满足各类投资者布局虚拟资产的需求。

国泰君安国际目前已在港推出以虚拟资产现货 ETF 为基础的结构性产品,嘉实国际和华夏基金也在推进 ETF 产品的抵押化工作。我们相信,虚拟资产现货 ETF 作为无摩擦交易工具会激发更多金融创新,各种基于现货 ETF 的结构性产品及衍生品也会给香港市场带来更多可能性,加速实现香港金融体系与虚拟资产市场的连接。

更重要的是,欧科云链研究院在接受南华早报等媒体采访时就曾说过,香港发行虚拟资产现货 ETF 的意义并不在于短期内能给市场带来重大变化,而在于它标志着香港金融机构将加速拥抱虚拟资产,也许我们将在不久的将来看到更多金融机构在香港参与到比特币和以太币现货 ETF 市场,或者通过其他方式加速虚拟资产业务布局,为更广泛地用户提供虚拟资产产品及服务。